Difal ICMS: como funciona e quem paga essa alíquota?

Neste artigo você vai ver:

- O que é Difal?

- O que é ICMS?

- As modificações no Diferencial de Alíquota do ICMS

- Quem deve recolher o Difal?

- Como calcular o Difal 2022?

- Como emitir o Difal?

- Como recolher o Diferencial de Alíquota do ICMS?

- Quando recolher o Difal? E quando pagar o Difal?

- Como comprovar o recolhimento do Difal?

- Quais os CFOPs que se paga Diferencial de Alíquota do ICMS?

- Como o Difal se aplica no e-commerce / loja virtual?

- Como funciona o Difal no Simples Nacional?

- Portal Difal 2022

- O que mudou em 2022 para cálculos do DIFAL

- Como seu contador pode lhe ajudar com o Difal?

Difal é a diferença de alíquota sobre uma mercadoria determinada entre o estado de origem da mercadoria e o de destino. Como o ICMS é pago para o estado de origem, o estado de destino requer uma parte do imposto e cobra essa diferença de alíquota.

Assim, Difal ICMS, ou Diferencial de Alíquota do ICMS, é uma solução criada para que o recolhimento desse imposto fosse feito de maneira mais justa entre os estados.

Neste artigo você vai ver:

- O que é Difal?

- O que é ICMS?

- As modificações no Diferencial de Alíquota do ICMS

- Quem deve recolher o Difal?

- Como calcular o Difal 2022?

- Como emitir o Difal?

- Como recolher o Diferencial de Alíquota do ICMS?

- Quando recolher o Difal? E quando pagar o Difal?

- Como comprovar o recolhimento do Difal?

- Quais os CFOPs que se paga Diferencial de Alíquota do ICMS?

- Como o Difal se aplica no e-commerce / loja virtual?

- Como funciona o Difal no Simples Nacional?

- Portal Difal 2022

- O que mudou em 2022 para cálculos do DIFAL

- Como seu contador pode lhe ajudar com o Difal?

O principal motivador da mudança do Difal foi o aumento das compras via internet, que antes geravam arrecadação apenas para o estado de origem do produto ou mercadoria. Mas a partir de 2015, começou a haver a partilha dessa alíquota, contribuindo para uma divisão tributária mais coerente.

Essa mudança aconteceu especialmente devido ao aumento no volume das vendas via internet, ou seja, de e-commerces (lojas virtuais) e marketplaces.

Antes do ajuste no Difal, o ICMS ficava dentro do estado onde a empresa vendedora estava localizada.

Considerando a competitividade que as vendas on-line proporcionam, muitos estados estavam sendo prejudicados quanto ao recolhimento desse imposto.

Assim, o Diferencial de Alíquota do ICMS passou a ser aplicado para que o valor pertinente a esse tributo fosse partilhado entre o estado de origem do produto ou serviço e pelo estado de destino.

Essa solução teve início em 2015, e passou a abranger também transações realizadas a pessoas não contribuintes do ICMS, ou seja, a maior parte dos compradores on-line.

Mas quem é responsável pelo recolhimento e pelo pagamento dessa diferença? Como se calcula o diferencial de alíquota do ICMS? O Difal é válido para todas as transações comerciais interestaduais?

O que é Difal?

Difal, ou Diferencial de Alíquota do ICMS (Imposto Sobre Circulação de Mercadorias e Serviços), é um instrumento utilizado para equilibrar a arrecadação desse imposto entre os estados.

Não se trata de um novo imposto, tão pouco seu cálculo aparece na nota fiscal. No entanto, ele é fundamental para que seja estabelecida uma justiça tributária entre os estados.

Por isso, o Difal é obrigatório a todas as empresas que fazem vendas interestaduais.

O que é ICMS?

Mas antes de nos aprofundarmos no que é Difal, é importante falar sobre o ICMS.

O Imposto sobre Circulação de Mercadorias e Serviços é um imposto estadual incidente em diferentes operações comerciais, tais como:

- circulação de mercadorias, incluindo alimentos e bebidas;

- prestação de serviços de transporte interestadual e intermunicipal;

- serviços de comunicação por qualquer meio;

- fornecimento de mercadorias com prestação de serviços não compreendidos na competência tributária dos municípios.

Valor do ICMS

O valor do ICMS depende de cada estado. O tipo de operação, regime de tributação e produtos também influenciam no seu cálculo. Ou seja, não há uma padronização.

Isso somente acontece para as empresas optantes do Simples Nacional. Nesse caso, a Lei Complementar 123/2006 já garante a inclusão no ICMS no DAS (Documento de Arrecadação do Simples Nacional).

Assim, indústrias e comércios que têm produtos tributados pelo ICMS, mas são optantes do Simples Nacional, são enquadradas no Anexo 1 ou no Anexo 2 dessa tributação, e pagam as alíquotas de acordo com sua faixa de receita bruta.

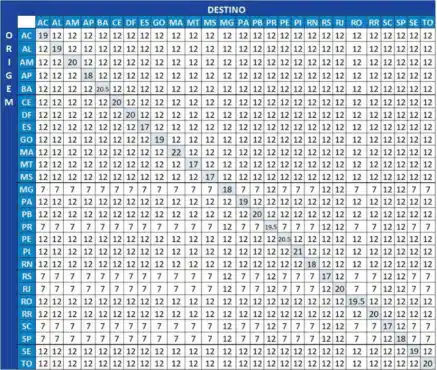

Já empresas que não fazem parte desse regime tributário, podem chegar ao valor de recolhimento com a ajuda desta tabela de ICMS:

Você pode ler a tabela da seguinte forma:

- Encontre o estado origem da operação comercial;

- Em seguida, encontre o estado de destino;

- A junção da linha de origem com a de destino indica a alíquota a ser aplicada;

- O mesmo vale para operações dentro do mesmo estado.

As modificações no Diferencial de Alíquota do ICMS

O Difal não é uma ferramenta nova. No entanto, em 2015, passou a chamar a atenção dos empreendedores graça à modificação que sofreu, especialmente devido ao aumento crescente das vendas on-line.

Isso foi necessário, pois a arrecadação do ICMS, no caso de compras feitas por pessoas físicas, acabava ficando apenas para o estado que estava vendendo a mercadoria.

Como boa parte dos e-commerces e marketplaces têm sede no Rio de Janeiro e em São Paulo, os outros estados estavam sendo prejudicados.

A fim de ajustar o recolhimento desse imposto, por meio da Emenda Constitucional 87/2015 e do Convênio ICMS 93/2015 foi instituída a nova versão do Diferencial de Alíquota do ICMS.

Após essa determinação, o estado no qual o comprador do produto ou serviço reside passou a receber parte do ICMS da transação.

Para fazer esse ajuste de maneira gradual, foi determinado um período de transição entre 2016 e 2018, que abrangeu todos os estados do Brasil e o Distrito Federal.

O processo de instituição do Difal aconteceu da seguinte maneira:

| Ano | Estado de origem | Estado de destino |

| 2015 | 80% | 20% |

| 2016 | 60% | 40% |

| 2017 | 40% | 60% |

| 2018 | 20% | 80% |

| a partir de 2019 | – | 100% |

É fundamental deixar claro que essa tabela é válida para transações nas quais o comprador não é contribuinte do ICMS.

Para ficar mais claro esse entendimento, veja como era aplicado o Diferencial de Alíquota do ICMS antes e depois do Convênio 93/2015.

Difal antes do Convênio 93/2015

Apenas para operações interestaduais nas quais o consumidor final também era contribuinte do ICMS.

Exemplo: uma empresa da Bahia adquire um maquinário de uma empresa de São Paulo. Para uma o ICMS desse produto é de 12% e para outra de 7%.

No caso, o comprador pagava apenas a diferença de 5% ao contabilizar o novo bem na sua empresa.

Difal depois do Convênio 93/2015

Aplicável a todas as operações interestaduais, incluindo as operações nas quais o comprador não é contribuinte do ICMS. No caso, o Difal incide no momento da emissão da nota fiscal.

Quem deve recolher o Difal?

Assim, a partir dessa modificação, o recolhimento do Diferencial de Alíquota do ICMS passou a ser de responsabilidade do vendedor quando a venda for a não contribuintes do Imposto sobre Circulação de Mercadorias e Serviços.

Já nas transações entre contribuintes, o Difal é de responsabilidade da empresa que está adquirindo o produto ou serviço, ou seja, do estado de destino.

Como calcular o Difal 2022?

Calcular o Diferencial de Alíquota do ICMS consiste em encontrar o valor de diferença entre a alíquota interestadual e a interna desse imposto.

No caso, as alíquotas interestaduais funcionam da seguinte forma:

- 7% para o Espírito Santo e estados da região norte, nordeste e centro-oeste;

- 12% para os estados da região sul e sudeste (exceto o Espírito Santo).

Com esse percentual em mãos, é preciso conhecer também os valores praticados internamente por cada estado. Para isso, é preciso consultar a tabela utilizada por cada região.

Para ficar mais claro, veja este exemplo de como se calcula o Diferencial de Alíquota do ICMS em caso de vendas a não contribuinte do imposto:

- Valor do produto: R$ 100

- Estado de origem: São Paulo

- Estado de destino: Rio de Janeiro

- Alíquota do ICMS estado de origem: 12%

- Alíquota do ICMS estado de destino: 18%

- ICMS estado de origem: R$ 100 x 12% = R$ 12

- ICMS estado de destino: R$ 100 x 18% = R$ 18

- Valor final do Difal: R$ 6

No entanto, é preciso considerar também que nesse cálculo pode incidir o valor pertencente ao Fundo de Combate à Pobreza.

Fundo de Combate à Pobreza

Trata-se de um acréscimo de variável no percentual de 2% a 4% ao ICMS de alguns produtos, essa cobrança vai depender de cada Estado, por isso de aplicar a alíquota para cálculo do FCP análise a legislação do seu Estado.

O objetivo é que o valor arrecadado para esse fundo seja utilizado pelo estado recebedor em ações e programas públicos voltados para o combate da desnutrição, melhora das condições habitacionais, de saúde e de educação.

No Fundo de Combate à Pobreza também estão incluídas campanhas que visam proporcionar mais qualidade de vida a crianças e adolescentes.

Porém, a tabela de quais produtos sofrem essa adição no Imposto sobre Circulação de Mercadorias e Serviços difere de estado para estado.

Por isso, antes de calcular o Diferencial de Alíquota do ICMS e emitir sua nota fiscal, é fundamental consultar o estado de destino.

Como emitir o Difal?

Ainda que o ICMS incida no valor final da nota fiscal, a emissão do Difal é feita à parte desse documento fiscal, visto não haver campo para sua discriminação.

De modo geral, é utilizada a GNRE, Guia Nacional de Recolhimento de Tributos Estaduais, emitida a cada nota fiscal gerada.

Nesse caso, essa logística é mais indicada para empresas que têm baixo volume de emissão desse documento fiscal, ou para aquelas nas quais as remessas interestaduais são feitas esporadicamente.

Já para as que trabalham com grande volume de transações entre estados, o mais indicado é fazer a emissão por apuração, na qual a emissão da GNRE é feita mensalmente.

Esse recurso é válido para empresas que têm inscrição estadual também no estado de destino da mercadoria ou serviço.

Como a ideia é facilitar a emissão do Diferencial de Alíquota do ICMS, muitos estados já estão criando inscrições estaduais especiais para esse fim, com abertura menos burocrática e mais ágil.

Como recolher o Diferencial de Alíquota do ICMS?

Feita a emissão da GNRE, ou de guia similar, é possível realizar o pagamento do Difal na maioria das instituições bancárias.

É fundamental não se esquecer de acrescentar o Fundo de Combate à Pobreza, caso haja incidência.

Além disso, para emissões nota a nota, o recolhimento do Diferencial de Alíquota do ICMS deve ser feito antes que o produto seja despachado.

No caso, uma cópia da Guia Nacional de Recolhimento de Tributos Estaduais deve ser anexada ao Danfe, Documento Auxiliar da Nota Fiscal Eletrônica, a fim de evitar qualquer transtorno durante o transporte.

Quando recolher o Difal? E quando pagar o Difal?

Como mencionado, o Diferencial de Alíquota do ICMS incide sobre todas as transações de venda realizadas entre estados, seja essas entre contribuintes do ICMS ou não.

No caso, seu pagamento é antecipado ao envio da mercadoria, quanto o recolhimento é feito a cada emissão de nota fiscal.

Ou ainda, mensalmente, quando a empresa conta com inscrição estadual também no estado de destino e faz a substituição tributária de ICMS.

Como comprovar o recolhimento do Difal?

Assim como os demais impostos que incidem sobre as operações de uma empresa, é fundamental comprovar o recolhimento do Difal.

Para isso, é preciso utilizar o Sped Fiscal (Sistema Público de Escrituração Digital). Trata-se de um sistema do governo que visa facilitar o envio de informações ao Fisco.

Criado pelo Decreto Federal nº 6.022/2007, o Sped é descrito nesse documento, em seu artigo 2º como:

“…instrumento que unifica as atividades de recepção, validação, armazenamento e autenticação de livros e documentos que integram a escrituração contábil e fiscal dos empresários e das pessoas jurídicas, inclusive imunes ou isentas, mediante fluxo único, computadorizado, de informações”.

Assim, o Sped é utilizado não apenas para informação sobre o Diferencial de Alíquota do ICMS, mas também de outros impostos e tributos, por exemplo, o IPI, Imposto sobre Produtos Industrializados.

A entrega da declaração de recolhimento do Difal deve ser feita mensalmente, por meio digital, por todas as pessoas jurídicas (exceto MEI).

Quais os CFOPs que se paga Diferencial de Alíquota do ICMS?

CFOPs é a sigla de Código Fiscal de Operações e Prestações, que se refere ao código de entrada e saída produtos, tanto em transações intermunicipais quanto interestaduais.

Em resumo, trata-se de um código que indica a natureza de circulação do produto, ou da prestação de serviço de transporte.

É por meio do CFOP que se determina quais impostos devem, ou não, ser pagos em cada transação comercial.

Por isso, essa tabela também pode influenciar no Diferencial de Alíquota do ICMS, caso o produto ou serviço vendido não tenha incidência desse imposto.

Por exemplo, códigos iniciados com o número 1 indicam que a entrada do produto ocorrerá em um local dentro do próprio estado de origem.

Códigos iniciados pelo número 2 indicam que a mercadoria adquirida será entregue em local fora do seu estado de origem. Já o 3, que se trata de uma operação internacional.

Mas há também os CFOPs de saída, sendo que os que se iniciam com o número 5 indicam transações dentro do próprio estado.

Além desse, os códigos começados com 6 refere-se às saídas para outros estados e os iniciados pelo número 7 à exportação.

Ou seja, para saber quais itens são passíveis ou não do ICMS é preciso fazer uma consulta a todos os códigos.

Para facilitar esse processo, você pode acessar esta tabela CFOP completa.

Como o Difal se aplica no e-commerce / loja virtual?

Como dito anteriormente, o Difal foi modificado especialmente por conta da crescente nas vendas on-line.

A possibilidade de pesquisar e comparar preços rapidamente, contribui para que os compradores dessem preferência às ofertas de menor valor.

Considerando que o ICMS está embutido no valor final do produto ou serviço, isso beneficiava empresas cujos estados tinham alíquotas menores.

Assim, independentemente da região do país onde o comprador está, o crescimento dos e-commerces (lojas virtuais) facilitam essas aquisições.

No entanto, a arrecadação do ICMS fica no estado onde a empresa está sediada, eliminando a chance de recolhimento desse imposto pelo estado de origem.

Por conta disso, o Diferencial de Alíquota do ICMS, que antes não era aplicado a vendas a não contribuintes do ICMS, passou a ser, contribuindo para a justiça tributária.

Como funciona o Difal no Simples Nacional?

Até 2016, as empresas optantes pelo Simples Nacional precisavam fazer o recolhimento do Difal.

No entanto, a Liminar 5464 (ADI – Ação Direta de Inconstitucionalidade), determinou a exclusão do Diferencial de Alíquota do ICMS nesse regime tributário.

Porém, como o tema ainda está um pouco controverso, pode acontecer de algumas empresas sofrerem essa cobrança.

Assim, caso seja optante do Simples Nacional e for questionado sobre o pagamento do Diferencial de Alíquota do ICMS, é indicado que procure a Secretaria de Estado da Fazenda (Sefaz) e solicitar a reversão dessa cobrança.

Ao fazer isso, deve-se usar a liminar em questão como respaldo da sua solicitação.

Portal Difal 2022

No fim de ano de 2021 foi instituído o PORTAL DO DIFAL através do Convênio ICMS 235/2021, o portal do difal é uma excelente ferramenta de consulta da legislação, pois reúne todos os aspectos legais referente ao DIFAL, vamos analisar todas as opções que o site nos oferece:

- A legislação do ICMS de todos os Estados;

- Alíquotas internas e interestaduais de cada UF;

- Produtos e alíquotas sujeitos ao Fundo de Combate à Pobreza na UF de destino;

- Obrigações acessórias da UF de destino;

- Produtos com benefício fiscal na UF de destino;

- Emissão de guias.

O que mudou em 2022 para cálculos do DIFAL

Para o Supremo Tribunal Federal, a cobrança do Difal deve ser pautada através de edição de Lei Complementar, e não por Convênio como foi feito. Desse modo, enquanto não ocorrer a edição de uma Lei Complementar, os Estados e o Distrito Federal não poderiam cobrar o Difal nas operações.

Para que o Difal possa ser cobrado a partir de 2022, o Congresso Nacional teria que editar e publicar, durante o ano de 2021, uma Lei Complementar para disciplinar a cobrança do Difal.

Para recolhimento do DIFAL consulte como que seu Estado se pronunciou.

Como seu contador pode lhe ajudar com o Difal?

Sim, a malha tributária brasileira é bastante complexa e tende a levantar diversas dúvidas dos empreendedores.

Mesmo os que estão a mais tempo em atividade podem ser surpreendidos com mudanças, como a que aconteceu com o Difal.

Por isso, seu contador é um importante aliado em todos os assuntos fiscais da sua empresa, indo desde o momento de abertura até às obrigações mensais.

Esse profissional, melhor do que ninguém, pode lhe dar dicas e orientações precisas sobre os mais variados processos e tributos.

Outra boa notícia é que todo esse suporte pode ser conseguido sem que você precise sair da sua casa ou da sua empresa.

Um escritório de contabilidade on-line, com a Contabilizei, cuida de toda parte fiscal da sua empresa remotamente, com a máxima segurança e transparência.

Caso já tenha um profissional que lhe auxilia, saiba que é possível trocar de contador a qualquer momento e, assim, se beneficiar de todas as vantagens e comodidades de uma contabilidade on-line.

Para saber como isso é possível e conhecer todos os nossos serviços, acesse agora mesmo o nosso site.

2 comentários

Deixe um comentário

Posts Relacionados

INSS patronal: O que é e como calcular o quanto a empresa paga para o funcionário

Uma das principais dúvidas de quem é PJ é como funciona o recolhimento do INSS. Saiba mais aqui!

O que é IRPJ – Imposto de Renda de Pessoa Jurídica 2025 – tabela de alíquotas, como calcular e prazos

O IRPJ (Imposto de Renda Pessoa Jurídica) é um tributo federal obrigatório para todas as empresas com CNPJ ativo, com...

Como calcular o desconto do INSS 2025: tabela com novas alíquotas do INSS 2025

O desconto INSS é a contribuição previdenciária obrigatória que é descontada do salário dos trabalhadores e varia de acordo com...

Mural de recursos para o empreendedor

-

Categorias do Blog

-

Categorias por atividade

-

Está abrindo sua empresa?

-

Portes de empresa

-

Natureza Jurídica

-

Regimes de tributação

-

Tudo sobre CNAE

-

Simples Nacional

-

MEI

-

Autônomos

-

Dúvidas entre ser CLT ou PJ?

-

Universo da Contabilidade

Muito bom esse rápido estudo.

Parabéns pelo ótimo conteúdo.